Obligacje skarbowe są papierami dłużnymi emitowanymi przez Skarb Państwa.

Obligacje Skarbu Państwa, notowane na GPW w Warszawie możesz kupić za pośrednictwem Noble Securities poprzez rachunek maklerski oraz rachunki IKE i IKZE.

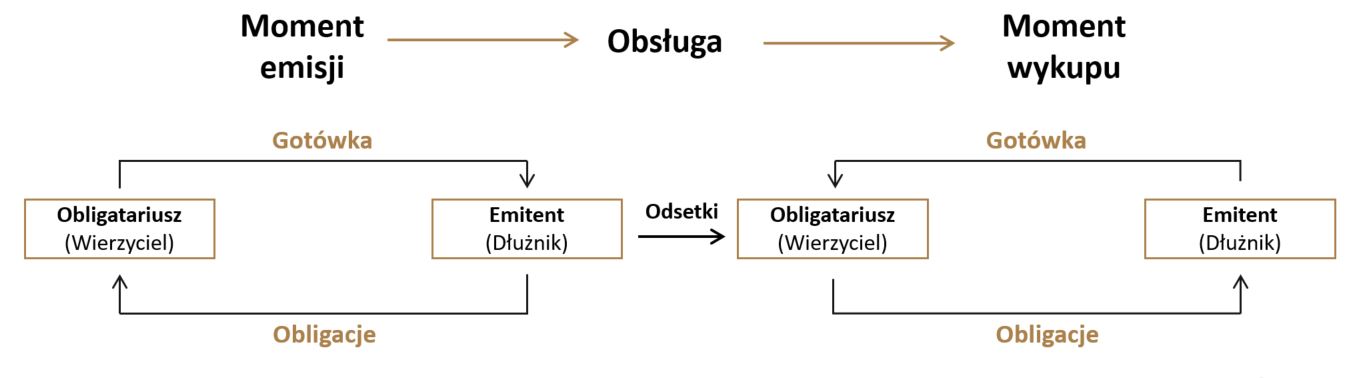

Czym jest obligacja?

Obligacja – jest papierem wartościowym emitowanym w serii, w którym emitent stwierdza, że jest dłużnikiem właściciela obligacji (obligatariusza) i zobowiązuje się wobec niego do spełnienia określonego świadczenia. Obligacja zaliczana jest do kategorii dłużnych instrumentów finansowych.

Wyróżniki obligacji skarbowych

- Przewidywalność - instrument finansowy emitowany na określony czas, po którym następuje zwrot zainwestowanego kapitału. W trakcie trwania inwestycji, inwestor otrzymuje odsetki, których formuła wypłaty jest znana na początku inwestycji.

- Niski profil ryzyka - spłata gwarantowana jest wiarygodnością płatniczą Skarbu Państwa.

- Płynność - istnieje możliwość sprzedaży obligacji skarbowych na rynku wtórnym, co umożliwia wcześniejsze wycofanie zainwestowanych środków wraz z odsetkami naliczonymi do momentu sprzedaży obligacji.

- oprocentowanie równe dla każdego okresu odsetkowego, obliczane z użyciem stałej stopy procentowej,

- inwestor może obliczyć wszystkie przychody.

Przykład

Termin wykupu 2 lata

Wartość nominalna 100 zł

Oprocentowanie 10%

Odsetki wypłacane są raz do roku

Po upływie roku płatności dla obligatariusza są następujące:

- za rok 10 zł

- za dwa lata 110 zł

Obligacje o zmiennym oprocentowaniu:

- oprocentowanie wyliczane jest na podstawie WIBOR + marża,

- oprocentowanie zmienia się w kolejnych okresach w zależności od wahań stopy odniesienia (np. WIBOR, LIBOR).

Przykład:

Termin wykupu 2 lata

Wartość nominalna 100 zł

Oprocentowanie WIBOR 1Y + 5%

WIBOR 1Y wynosi 2%

Odsetki wypłacane są raz do roku

Po upływie roku płatności dla obligatariusza są następujące:

7 zł (2% + 5% = 7%)

Jeżeli WIBOR 1Y za rok będzie wynosić 3% to obligatariusz otrzyma: 108 zł

Obligacje zerokuponowe (dyskontowe):

- inwestor otrzymuje kwotę równą wartości nominalnej obligacji,

- obligacja ta jest sprzedawana za cenę poniżej wartości nominalnej, a wykupywana za cenę równą wartości nominalnej. Różnica nazywana jest „dyskontem”,

- przy tym rodzaju obligacji emitent nie płaci odsetek,

Przykład:

Termin wykupu 2 lata

Wartość nominalna 100 zł

Za 2 lata obligatariusz otrzyma 100%

Aktualnie obligacja sprzedawana za 95 zł oznacza to, że dyskonto wynosi 5 zł

Obligacje indeksowane

- wysokość kuponu zależy od stopy inflacji,

- różnica polega na stopie odniesienia, która w tym przypadku jest charakterystyką makroekonomiczną (inflacja), a nie charakterystyką finansową.

Przykład:

Termin wykupu 2 lata

Wartość nominalna 100 zł

Oprocentowanie: stopa inflacji + 4%

Obecnie inflacja wynosi 1%

Odsetki wypłacane są raz do roku

Po upływie roku płatności dla obligatariusza są następujące: 5 zł (1% + 4% = 5%)

Jeżeli inflacja za rok będzie wynosić 2% to obligatariusz otrzyma: 106 zł

Obligacje skarbowe mają swój specyficzny sposób oznaczenia na rynku GPW Catalsyt: XYZMMRR gdzie XYZ jest symbolem obligacji, MMRR oznacza miesiąc i rok wykupu obligacji.

Rodzaje obligacji według symboli:

- stały kupon: PS, DS, WS

- zmienny kupon: WZ

- indeksowane: IZ

- zerokuponowe: OK

Informacje na temat poszczególnych serii znaleźć można w listach emisyjnych dostępnych pod adresem strony internetowej Ministerstwa Finansów: https://www.finanse.mf.gov.pl/dlug-publiczny/bony-i-obligacje-hurtowe/wyszukiwarka-listow-emisyjnych

Ryzyko

Ryzyko wypłacalności

Pomimo różnych form zabezpieczeń, nie można całkowicie wykluczyć ryzyka związanego z tym, że emitent obligacji zbankrutuje lub nie będzie miał w terminie wykupu wystarczających środków na wywiązanie się z obligacyjnych zobowiązań. Ryzyko niewypłacalności badane jest przez agencje ratingowe, które przyznają danym emitentom ratingi.

Ryzyko stopy procentowej

Ryzyko zmiennych stóp procentowych w przyszłości. Najbardziej wrażliwe są ceny obligacji o stałym oprocentowaniu oraz obligacje o najdłuższych terminach do wykupu. Ryzyko to dotyczy inwestorów, którzy chcą wyjść ze swojej inwestycji na rynku wtórnym przed dniem wykupu obligacji. W przypadku trzymania obligacji do wykupu, ryzyko to nie ma większego.

Ryzyko reinwestycji

Ryzyko to dotyczy konieczności reinwestowania otrzymywanych odsetek i nominału w przyszłości po nieznanej na dzień zakupu stopie procentowej.

Ryzyko inflacji

Ryzyko istotne w przypadku obligacji o stałym kuponie (również zerokuponowych). W przypadku inflacji przewyższającej stałe oprocentowanie obligacji, inwestor ponosi realną stratę (traci bardziej na inflacji niż zarabia na oprocentowaniu).

Podatki

Dochód z obligacji podlega opodatkowaniu podatkiem od dochodów kapitałowych w wysokości 19%. W przypadku obligacji, opodatkowany jest:

- dochód wynikający z różnicy między ceną kupna a ceną sprzedaży obligacji (podatek od zysków kapitałowych),

- odsetki, czy dyskonta, w przypadku obligacji sprzedawanych poniżej wartości nominalnej.

Dom maklerski ryczałtowo potrąca podatek kapitałowy od płaconych przez emitenta odsetek. Inwestor na swój rachunek otrzymuje już kwotę netto.

PAMIĘTAJ!

Cena rozliczeniowa obligacji na giełdzie zawiera odsetki należne proporcjonalnie do upływu okresu odsetkowego. Zatem najbardziej opłacalny jest zakup obligacji zaraz na początku okresu odsetkowego, kiedy odsetki naliczone (należne sprzedającemu) są jak najmniejsze.

Obligacje skarbowe możesz kupić przez rachunek maklerski oraz rachunki IKE i IKZE prowadzone w Noble Securities.

Nie masz jeszcze rachunku maklerskiego? Otwórz go osobiście w jednym z naszych Oddziałów lub zdalnie wypełniając wniosek na stronie internetowej.

Sprawdź ofertę:

Masz pytania? Napisz do nas!

| Parametry | Znaczenie | Przykłady |

| Emitent obligacji | Podmiot emitujący obligacje w zamian za środki pieniężne | Skarb Państwa |

| Obligatariusz | Podmiot będący wierzycielem względem Emitenta | np. osoba fizyczna TFI , spółka akcyjna |

| Seria Obligacji | Pula obligacji emitowana przez emitenta | np. A, B, C |

| Okresy odsetkowe | Przedziały czasu po których emitent wypłaca odsetki osobom uprawnionym z obligacji | np. kwartalne, półroczne, roczne |

| Termin wykupu | Data, w której następuje wykup obligacji i zwrot nominału inwestorowi | np. 2023-03-20 |

| Nominał obligacji | Wartość jednej obligacji, względem której naliczane są odsetki | np. 1000 zł |

| Kupon | Wysokość odsetek wyrażona jako procent wartości nominalnej | np. stały 3% p.a., zmienny 4%+ WIBOR p.a. |

| Odsetki narosłe | Wartość odsetek, która przynależna jest inwestorom między dniami odsetkowymi | |

| Cena „czysta” | Obligacje, które notowane są na rynku wtórnym obligacji (np. Catalyst) mają swoją cenę rynkową, która nie zawiera w sobie odsetek narosłych od ostatniej płatności odsetkowej | np. 95%, 102,3% nominału |

| Cena „brudna” | Jest to cena czysta powiększona o narosłe na dzień transakcji odsetki od ostatniej płatności odsetkowej | |

| Rentowność obligacji | Stopa zwrotu jaką może osiągnąć inwestor kupując obligację po określonej cenie i trzymając ją do momentu sprzedaży realizując przy tym zyski z tyt. odsetek oraz przy założeniu że inwestor reinwestuje posiadane odsetki (dotyczy rentowności liczonej według YTM) | np. rentowność Yield To Maturity (YTM) |

Zastrzeżenie prawne

Niniejszy materiał („Materiał”) nie stanowi (i) oferty w rozumieniu art. 66 ustawy - Kodeks cywilny (ii) rekomendacji inwestycyjnej w rozumieniu Rozporządzenia Parlamentu Europejskiego i Rady nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywę Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE, (iii) porady inwestycyjnej, (iv) porady prawnej ani podatkowej, (v) wskazania, iż jakakolwiek inwestycja lub strategia jest odpowiednia i adekwatna do poziomu wiedzy o inwestowaniu w zakresie instrumentów finansowych oraz doświadczenia inwestycyjnego Inwestora, (vi) usługi doradztwa inwestycyjnego w rozumieniu ustawy o obrocie instrumentami finansowymi tekst jednolity: Dz. U. z 2014 r., poz. 94 z późn. zm).

Materiał nie może być traktowany w szczególności jako: proponowanie nabycia obligacji, zaproszenie do negocjacji, zaproszenie czy zachęta do złożenia oferty nabycia, dokonania inwestycji lub przeprowadzenia transakcji dotyczących obligacji lub rekomendacja do zawierania jakichkolwiek transakcji.

Inwestowanie w instrumenty finansowe obarczone jest ryzykiem. Szczegółowe informacje w zakresie ryzyka jakie jest związane z inwestowaniem w instrumenty finansowe, w tym w obligacje, są zamieszczone na stronie internetowej Noble Securities S.A. pod adresem www.noblesecurities.pl (podstrona: O nas/Regulacje/Rachunek maklerski).

Nadzór nad działalnością Noble Securities S.A. sprawuje Komisja Nadzoru Finansowego.